Wie Hypotheken und berufliche Vorsorge miteinander zusammenhängen

Ein geräumiges Haus im Grünen oder eine Eigentumswohnung in der Stadt? Das Thema Eigenheim treibt viele Menschen um. Der Blogbeitrag zeigt Ihnen, wie Sie mit der Finanzierung weiterkommen.

Lange schon liebäugelt Carla mit der Idee, ein eigenes Haus für sich und ihre Familie zu haben. Jetzt fürchtet sie, die Hypothekarzinsen könnten bald deutlich steigen. Damit sie beim nächsten Traumobjekt rasch handeln kann, will sie sich rüsten. Die grossen Fragen: Wie ist das Traumhaus zu finanzieren? Und was können Carla und ihre Familie sich eigentlich leisten?

Hypotheken: wichtige Kennzahlen

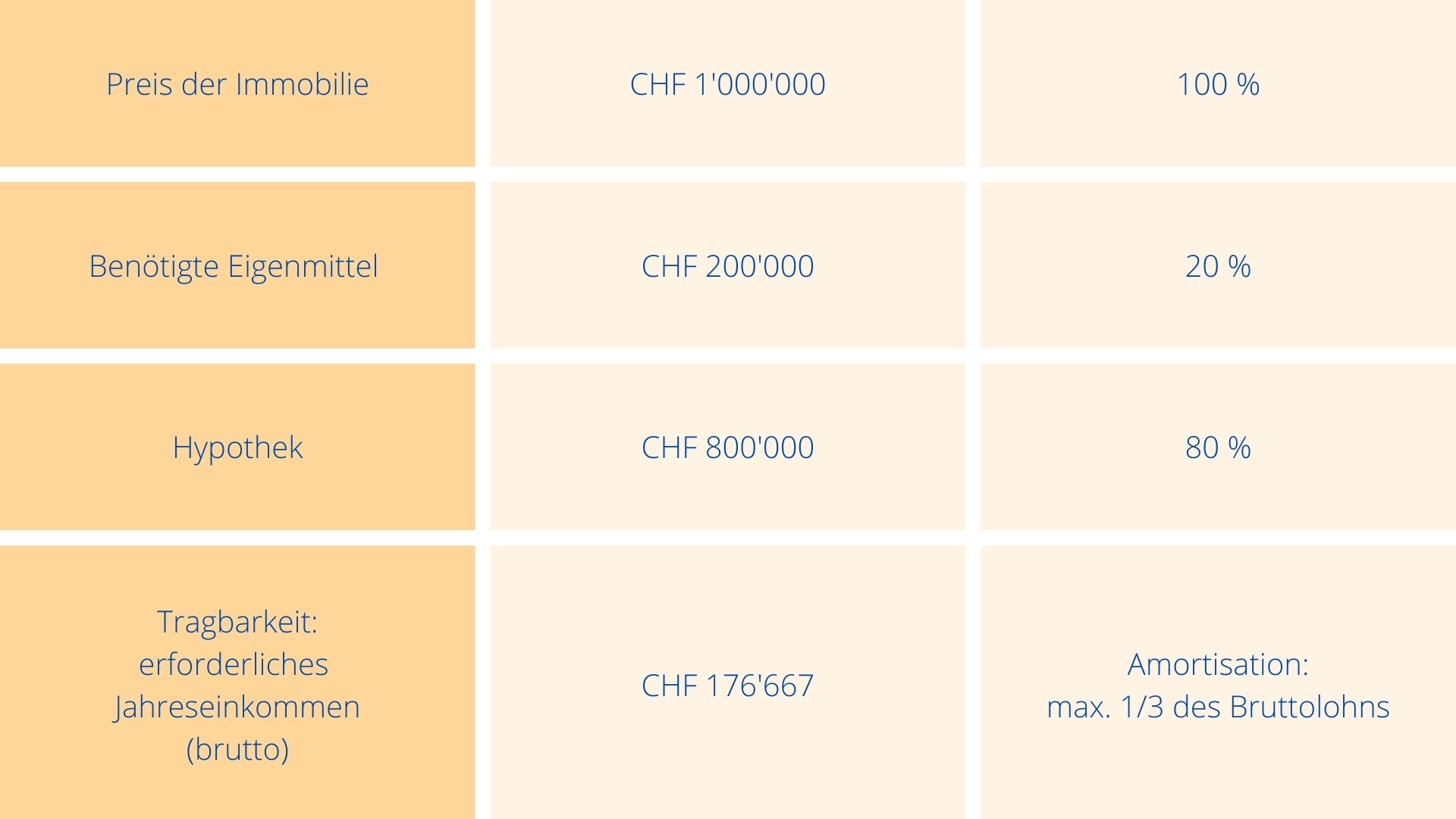

Wer in der Schweiz ein Eigenheim bauen oder kaufen möchte, dessen Weg führt mehrheitlich zu einer Bank: Ein Kredit in Form einer Hypothek hilft, die finanzielle Belastung zu reduzieren. Als Eigenmittel sollten Sie mindestens 20 % des Immobilienpreises mitbringen. 10 % davon müssen hartes Eigenkapital sein und dürfen nicht aus der Pensionskasse stammen. Das folgende Rechenbeispiel führt die Zahlen vor Augen:

Die Bank hat ein Interesse daran, dass die Hypothek im vereinbarten Zeitrahmen abgezahlt wird. Deswegen berechnet sie die Tragbarkeit. Genügt Ihr Bruttoeinkommen, um das geliehene Geld zurückzubezahlen? Im obigen Beispiel sollte ein Drittel des Kredits in den ersten 15 Jahren amortisiert werden, die verbleibende Hypothek macht am Schluss nicht mehr als 2/3 des Immobilienpreises aus.

Kapitalbezug aus der beruflichen Vorsorge

Eine Hypothek wäre langfristig tragbar, aber Ihnen fehlen die 20 % Eigenmittel? Vielleicht können Sie die berufliche Vorsorge nutzen. In der Schweiz können Sie für Wohneigentum Gelder aus der 2. und der 3. Säule beziehen – vorausgesetzt Sie werden das Eigenheim auch selbst bewohnen.

Vorbezug von Pensionskassengeldern (2. Säule)

- Kapital aus der Pensionskasse:

Ihr Pensionskassenausweis zeigt Ihnen, wie viel Geld Sie aus der 2. Säule für Ihr Eigenheim beziehen können. Klären Sie als erstes unbedingt ab, wie sich bei einem Kapitalbezug die IV- und Hinterlassenenleistungen verändern (Leistungsprimat/Beitragsprimat). Falls bei einem Ehepaar zwei Pensionskassen für den Kapitalbezug zur Auswahl stehen: Prüfen Sie genau, welche Pensionskasse sich eignet.

Freiwilllige Einzahlungen durch Deckungslücken können erst wieder steuerlich abgezogen werden, wenn der Vorbezug wieder einbezahlt wurde. Natürlich muss auch die Verzinsung des Alterskapitals in Betracht gezogen werden. Deshalb nicht einfach eine Münze werfen sondern genau hinschauen, welche Pensionskasse geplündert werden soll. - Pensionskasse als Pfand:

Alternativ zum Kapitalbezug können Sie Ihr Pensionskassen-Guthaben als Sicherheitspfand einsetzen – sofern die Tragbarkeit gegeben ist. Sollten Sie Ihre Hypothek nicht zurückzahlen können, greift die Bank auf das Pfand zurück. Sinnvoll ist das, wenn Ihr Zins in der Pensionskasse höher ist als der Zins, den Sie der Bank bezahlen, natürlich alles nach Steuern.

Gelder aus der Säule 3a

Im Rahmen der Wohneigentumsförderung können Sie Gelder aus der Säule 3a für Ihre selbstgenutzte Immobilie oder zur Amortisation der Hypothek einsetzen.

Anders als bei der Pensionskasse, können Sie die bezogenen Gelder aus der Säule 3a nicht wieder zurückzahlen. Für Einzahlungen gilt hier weiterhin der gesetzliche Maximalbetrag.

Auch die 3. Säule können Sie als Sicherheit für die Hypothek verpfänden.

Vorsorgelücken vermeiden

Gut möglich, dass Sie jetzt realisiert haben: Unter Einbezug der beruflichen Vorsorge haben Sie mehr Möglichkeiten als vermutet. Pensionskasse und Säule 3a sind wichtige Pfeiler für die Deckung der Lebenshaltungskosten im Alter. Damit Sie später nicht ohne Vorsorge dastehen, empfiehlt es sich, alles gut durchzurechnen.

Wenn Sie sich Hilfe bei der Finanzierung wünschen, die genau für Sie passt, kommen Sie auf mich zu. Als unabhängige Finanzberaterin verkaufe ich keine Produkte. Ich nehme nur Ihre Interessen wahr.

Mehr Finanzwissen gibt es hier am 19. Juli 2022 – mit O wie Obligatorium.